4日,鈉離子電池板塊仍在一片“狂歡”中。

內卷風已經刮進了電池戰場,比拼技術線已經成為了各大廠商的根基之戰。

技術線是真正的實力競賽,一旦顛覆性技術出現,過去的技術則可能一文不值。LG化學研發的四元鋰電池、比亞迪的刀片電池等曾讓寧德時代壓力倍增,而如今寧德時代仿佛在用這短短的十分鐘扭轉“戰局”,甚至是改變歷史。

鈉離子電池,并非是一個新鮮技術,早在上世紀70年代末期,這一技術研究就已開啟。而寧德時代也不是第一個吃螃蟹的布局者,去年9月中科海鈉的鈉離子電池產品就已量產,當時電芯產能可達30萬只/月,為全球首款具備自主知識產權的鈉離子電池。

相較于鋰電池,鈉離子電池在成本、安全性、體積等方面具有優勢,鈉離子電池能否讓寧德時代不再“焦慮”?

殺手锏or興奮劑

踩上了高密度紅利風口,寧德時代的成功要歸功于三元鋰電池。

但如今寧德時代的驕傲——三元鋰電池正在被成本更低的磷酸鐵鋰電池追趕。2021年6月,磷酸鐵鋰電池產量7.8GWh,占總產量51.2%;三元鋰電池產量7.4GWh,占總產量48.4%,時隔三年來,這是磷酸鐵鋰電池產量連續第二個月超越三元鋰電池。

從裝車量上看,磷酸鐵鋰電池裝機量正在提速追趕。2021年上半年,我國動力電池裝車量52.5GWh,其中三元電池裝車量30.15GWh,同比增長139%,約占總裝車量的57.4%;磷酸鐵鋰電池裝車量22.22GWh,同比增長368.5%,約占總裝車量的42.3%。

產量反超、裝機量提速的背后,磷酸鐵鋰正成為各大車企的寵兒、大眾、特斯拉、蘋果都曾示好磷酸鐵鋰電池。2020年新能源乘用車銷量排名前10的車型中,特斯拉Model 3、宏光MINI、奇瑞eQ、比亞迪漢EV等4款車型搭載了磷酸鐵鋰動力電池。而近日小鵬汽車也推出了搭載磷酸鐵鋰電池的P7、G3車型。

2020年中國新能源乘用車車型銷量排行榜 數據來源:乘聯會,36氪整理

磷酸鐵鋰的價格相對三元鋰來說能夠低20%左右,據Bloomberg NEF的調查結果顯示,全球市場三元鋰電芯的價格已經下探至平均102美元/kWh,而LFP電芯則低至80美元/kWh,而這對于中低端車型是重要的考量。

磷酸鐵鋰與三元鋰一直是兩大技術路線,去年3月刀片電池問世并量產讓磷酸鐵鋰成為了暴風眼,這一次是比亞迪的翻身仗。就連寧德時代董事長曾毓群也在今年4月表示,未來3至4年間將逐漸增加磷酸鐵鋰電池產能占比,三元鋰電池產能則會逐漸減少。

只有成本更低、安全性更高的新技術才能刺激市場神經,鈉離子電池則是寧德時代的殺手锏,我國僅擁有世界鋰資源儲量的5.93%,80%的鋰依靠進口,而鈉并不受資源和地域限制。

實際上,鋰電池的儲量很難同時支撐起電動汽車和電網儲能兩大產業發展。鈉離子電池成本也具有巨大優勢,目前以鋰為原料的碳酸鋰價格已上漲至9萬元每噸,而以鈉為原料的氯化鈉價格每噸只要幾千元。因此不含鈷與鋰的鈉離子電池成本將比鋰電池低30%到40%。

從上述兩點來看,鈉離子電池的確具有必要性,但是否能夠對鋰電池造成沖擊,特別是當前車企較為倚重的磷酸鐵鋰技術線?

鈉離子電池的最大硬傷是能量密度低,寧德時代發布的鈉離子能量密度也與目前主流的鋰離子電池差距甚遠,因此,中科海納官網中,應用場景也多為儲能電站、低速新能源車、兩輪車等領域。

換而言之,現階段完全應用在新能源車還有一定距離,因此寧德時代也給出了解決方案,但是還是離不開鋰,在其自主研發的AB電池解決方案中,鈉離子電池與鋰離子電池按一定比例混搭。

光大證券表示鈉離子電池的出現是現有鋰電池技術的補充,鈉離子電池熱穩定性和安全性與磷酸鐵鋰基本相當,未來鋰電、鈉電將是互補格局。

三款電池對比,鈉離子電池與磷酸鐵鋰電池相近,數據來源:公開數據,36氪整理

由此可見,鈉離子電池暫不會全面取代鋰電池。寧德時代也給自己了一個時間點,2023年形成鈉離子電池的基本產業鏈。鈉離子電池的工作原理和鋰離子電池類似,鈉電池產業鏈的變化主要是集中在中游電池廠的技術能力和上游正負極,而上述供應鏈的布局仍需要時間。

“焦慮”的老大

鈉離子電池乘用車應用落地仍有一段距離,資本市場上鋰電池的狂歡遠未停歇,但寧德時代祭出鈉離子則給自己增添了一大籌碼。

如今寧德時代已成為國內外市占率皆第一的動力電池龍頭公司,上半年寧德時代全球動力電池裝機量達到34.1 GWh,再度摘得第一。寧德時代在鋰行業已經擁有絕對話語權,但鋰電池的產業布局并仍沒有打通全產業鏈。

寧德時代比亞迪月裝機市占率(%)寧德時代一枝獨秀,圖表來源:申港證券

中商產業研究院的報告顯示,寧德時代對產業鏈的布局都集中在成本占比高達30%的正極上,其正、負極材料、電解液供應商較多,相較此其在鈷鎳礦等三元材料方面(鎳鉆錳酸鋰、鎳鉆鋁酸鋰)上布局較少,而鎳鉆錳酸鋰憑借其高能量密度的優勢,成為新能源電動車主要材料之一。

寧德時代上游供應連布局,圖表來源:華泰證券

鋰電池上游供應鏈的布局還沒有完全充分,而供應鏈價格的上漲也讓寧德時代們感到“焦慮”,那么鈉離子的推出既可以為鋰電池上游價格高漲敲警鐘,另一方面也增強了寧德時代戰略技術層面的護城河。

無論是鈉離子電池,還是AB電池解決方案,降低成本是真正的目的。而光大證券觀點顯示鈉離子電池在安全性與磷酸鐵鋰差別不大,或許寧德時代并不想單純延續競爭對手們的老路,而成本的想象空間才是誘惑。

寧德時代急需一個“新故事”,讓市場正視誰才是行業龍頭。如今不僅是勁旅比亞迪的咄咄相逼,各大車企的入局更是增加了這場戰事的難度。

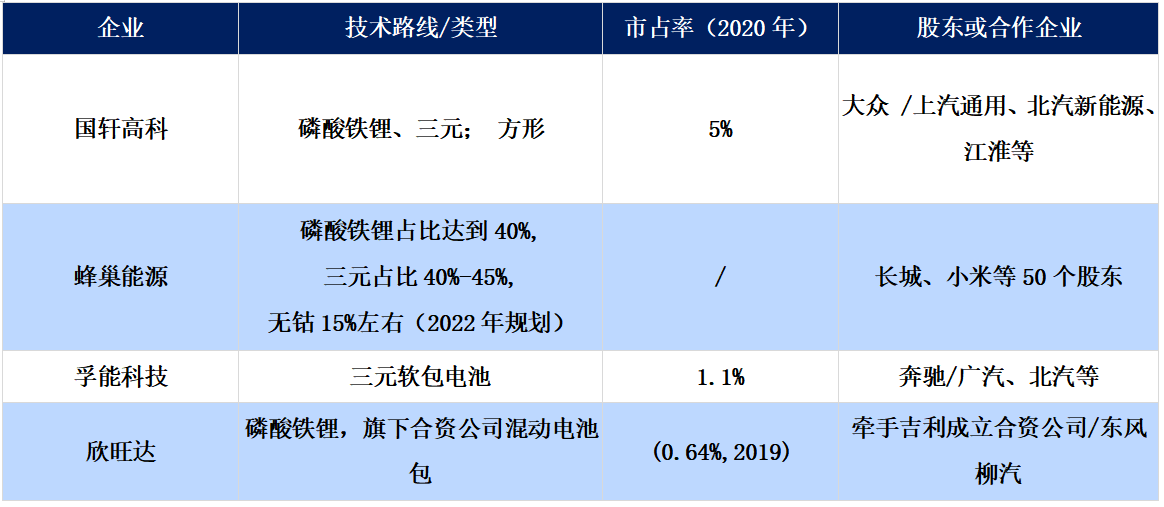

在影響市場需求風向的同時,車企也在培養自己的上游供應鏈。大眾投資國軒高科、B輪百億融資的蜂巢能源、奔馳入股孚能科技、特斯拉選定LG化學為獨家電池供應商等,或許他們的目的只有一個增加除寧德之外的備選項。二線廠商與海外對手正在蠢蠢欲動,即便今日的寧德時代也并非高枕無憂。

部分二線廠商技術現狀,磷酸鐵鋰為主流 數據來源:公開資料、GGII、動力電池聯盟、華安證券,36氪整理

有趣的是,寧德時代裝機量的暴漲,主要得益于宏光MINI EV、特斯拉Model Y、特斯拉Model 3及理想ONE、歐拉黑貓等電動車型銷量的強勁增長。一方面是磷酸鐵鋰為主的低端入門車型,寧德時代的磷酸鐵鋰仍然受到市場肯定。

另一方面特斯拉成為了寧德時代的主要貢獻者之一,如今的特斯拉同時左擁右抱著來自中、日、韓的三家動力電池供應商。特斯拉的賽馬戰略,讓LG與寧德兩大巨頭更為焦灼,寧德時代上半年的全球動力電池裝機量達到34.1GWh,超過LG能源28GWh的動力電池裝機量約兩成,差距并不算大。

寧德時代裝機客戶結構(左:2020 年,右:2021 年 1-5 月),圖表來源:東吳證券

特斯拉之于寧德時代更重要的是開拓海外疆土,與LG能源相反,借助特斯拉寧德時代希望能夠進軍歐美。而歐洲是不容忽視的一棋,可以說這是最大的新能源市場,據歐洲汽車制造商協會表示,2021年第一季度歐洲乘用車的純電動與插電式混動車型銷量占比約為15%,是去年同期的兩倍。

從全球角度看,2020年LG能源的最大客戶是特斯拉(23%)、雷諾(18%)、現代(14%)、奧迪(10%),其余客戶份額均小于6%。寧德時代的國際朋友圈也在擴大,除了特斯拉,如今寧德時代已經進入寶馬、大眾、戴姆勒、捷豹路虎、PSA、本田等國外廠商的供應鏈。

無論是面對國內競爭格局,還是海外對手的死守,今天的寧德時代更多的是在未雨綢繆,以更好地迎來下一輪競爭,未來將會是各大技術線百花齊放的時代,而科技革命往往蘊藏在偶發事件中。

金大立免費服務熱線

金大立免費服務熱線 地址:成都彭州市工業開發區天彭鎮旌旗西路419號

地址:成都彭州市工業開發區天彭鎮旌旗西路419號二維碼